Spółka oferuje nie więcej niż 871.500 nowych akcji zwykłych na okaziciela serii G (nowe akcje) oraz do 198.000 istniejących akcji zwykłych na okaziciela serii B (akcje sprzedawane). Sprzedaż akcji sprzedawanych nastąpi w ramach oferty tylko jeżeli wszyscy oferujący po konsultacji z firmami inwestycyjnymi uznają, że występuje wystarczający poziom popytu na akcje oferowane oraz w ocenie zarządu spółki sprzedaż akcji sprzedawanych w ramach oferty wpłynie pozytywnie na powodzenie oferty. W sytuacji sprzedaży akcji sprzedawanych łączna liczba akcji w ofercie wyniesie nie więcej niż 1.069.500 akcji zwykłych (akcje oferowane). Jeżeli wszystkie owe akcje zostaną wyemitowane i objęte przez inwestorów, a oferujący sprzedadzą wszystkie akcje sprzedawane, po przeprowadzeniu oferty, akcje oferowane będą stanowić 24,55% podwyższonego kapitału zakładowego spółki i uprawniać do 19,43% głosów na walnym zgromadzeniu (na zasadzie fully dilluted – uwzględniając dodatkowe emisje w ramach programu motywacyjnego dla pracowników spółki, które będą dokonywane w granicach kapitału docelowego).

Ograniczenia w rozporządzaniu akcjami spółki niebędącymi przedmiotem oferty (lock-up):

* akcjonariusze spółki (w tym założyciele oraz akcjonariusze sprzedający) reprezentujący łącznie 79,47% wszystkich akcji pomniejszonych o maksymalną liczbę akcji sprzedawanych zobowiązali się do niezbywania akcji spółki do zakończenia okresu 360 dni od daty pierwszego notowania akcji spółki na GPW (akcjonariusze objęci ograniczeniami mogą zbyć akcje m.in. jeżeli kurs zamknięcia akcji na GPW będzie równy lub wyższy niż dwukrotność ceny emisyjnej nowych akcji w ramach wezwania lub w przypadku przymusowego wykupu akcji, w przypadku postępowania upadłościowego oraz w wyniku orzeczenia sądu);

* akcjonariusze spółki reprezentujący łącznie 16,63% wszystkich akcji pomniejszonych o maksymalną liczbę akcji sprzedawanych zobowiązali się do niezbywania akcji spółki do zakończenia okresu 180 dni od daty pierwszego notowania akcji spółki na GPW (akcjonariusze objęci ograniczeniami mogą zbyć akcje m.in. jeżeli średnia arytmetyczna ze średnich dziennych cen ważonych wolumenem obrotu z okresu 5 kolejnych dni sesyjnych będzie większa niż 120% ceny ostatecznej akcji oferowanych dla inwestorów instytucjonalnych, w ramach wezwania lub w przypadku przymusowego wykupu akcji, w przypadku postępowania upadłościowego oraz w wyniku orzeczenia sądu).

Spółka zamierza pozyskać z emisji nowych akcji od ok. 120,3 do ok. 149,9 mln zł. Oferta publiczna skierowana jest do inwestorów indywidualnych i inwestorów instytucjonalnych. Zakłada się, że inwestorom indywidualnym zostanie przydzielone 20% wszystkich akcji oferowanych, inwestorom instytucjonalnym – 80%. Maksymalną cenę akcji oferowanych, po której przyjmowane będą zapisy od inwestorów indywidualnych, ustalono na poziomie 172 zł za akcję (cena maksymalna). Zapisy na akcje oferowane w transzy inwestorów indywidualnych będą przyjmowane od 23 do 30 marca 2021 r. Inwestorzy instytucjonalni będą zapisywać się na akcje oferowane od 31 marca do 6 kwietnia br. Akcje oferowane będą przedmiotem oferty publicznej na terytorium Rzeczypospolitej Polskiej.

Globalnym koordynatorem i prowadzącym księgę popytu jest Trigon Dom Maklerski S.A., współprowadzącym księgę popytu jest Biuro Maklerskie PKO Bank Polski S.A. Doradcami spółki w procesie IPO są: MJH Moskwa, Jarmul, Haładyj i Partnerzy – Adwokaci i Radcowie Prawni sp. p. jako doradca prawny oraz cc group sp. z o.o. – relacje inwestorskie oraz komunikacja finansowa. Prospekt został zatwierdzony przez Komisję Nadzoru Finansowego w dniu 22 marca 2021 r. i opublikowany na stronie internetowej spółki oraz, wyłącznie w celach informacyjnych, na stronach internetowych: Trigon Dom Maklerski S.A., a także Biura Maklerskiego PKO Bank Polski S.A.

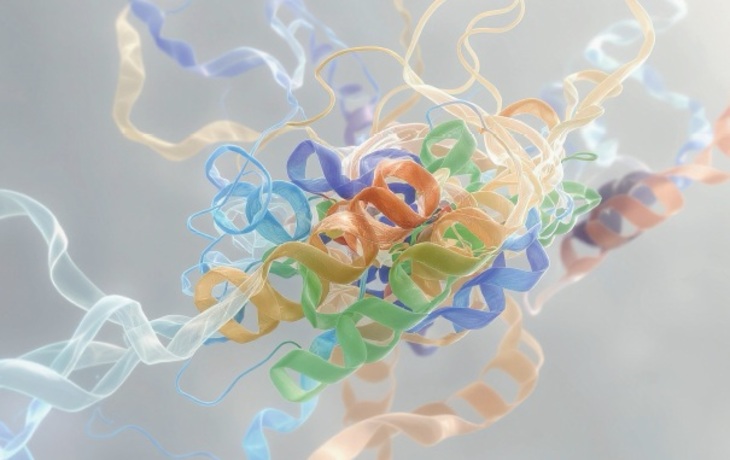

– Captor Therapeutics jest europejskim liderem w zakresie wykorzystania przełomowej w medycynie technologii celowanej degradacji białek chorobotwórczych (TPD). To bardzo nowatorska metoda, nad którą pracuje obecnie nie więcej niż tuzin spółek biotechnologicznych na całym świecie, w tym właśnie Captor Therapeutics. Według dotychczasowych badań i publikacji naukowych ukierunkowana degradacja białek jest przełomem w odkrywaniu leków i może pozwolić Captorowi na opracowanie nowatorskich leków przeciwko naprawdę szerokiej gamie schorzeń. O atrakcyjności tego kierunku badań w biotechnologii świadczy choćby fakt, że wyspecjalizowane firmy biotechnologiczne pracujące nad technologią TPD cieszą się ogromnym zainteresowaniem inwestorów i koncernów farmaceutycznych. W ostatnich dwóch latach na rynku zawarto kilkanaście transakcji licencyjnych wykorzystujących mechanizm TPD o łącznej wartości blisko 11 mld USD – mówi dr Tom Shepherd, prezes zarządu Captor Therapeutics.

– Jednym z elementów naszej strategii biznesowej jest przeprowadzenie emisji akcji w drodze oferty publicznej i pozyskanie z niej finansowania. Środki pozyskane z emisji w maksymalnej wysokości ok. 150 mln zł, uzupełnione przyznanymi dotacjami, zamierzamy przeznaczyć przede wszystkim na dalszy rozwój projektów w innowacyjnym pipeline do momentu osiągnięcia punktu transakcyjnego optymalnego dla przeprowadzenia komercjalizacji projektu, czyli –w zależności od okoliczności – fazy przedklinicznej lub fazy I-A badań klinicznych. Ponadto z emisji chcemy sfinansować rozbudowę infrastruktury laboratoryjnej we Wrocławiu oraz uruchomić nowe laboratorium w Szwajcarii. Zamierzamy dokupić kolejne nowoczesne sprzęty badawcze, a także rozbudować nasz zespół pracowników oraz rozszerzyć działalność marketingową. Ważnym celem jest też zabezpieczenie własności intelektualnej tworzonej w spółce – mówi dr Michał Walczak, członek zarządu i Chief Scientific Officer, współtwórca i akcjonariusz Captor Therapeutics.

KOMENTARZE