Lectus PLC rozpoczeła dzisiaj prezentacje spółki inwestorom w związku z zamiarem złożenia oferty prywatnej

Spółka zamierza pozyskać rekordową wśród spółek zmierzających na NewConnect sumę do 40 mln zł. Środki z emisji zostaną przeznaczone na wprowadzenie produktów firmy w dalsze fazy rozwoju.

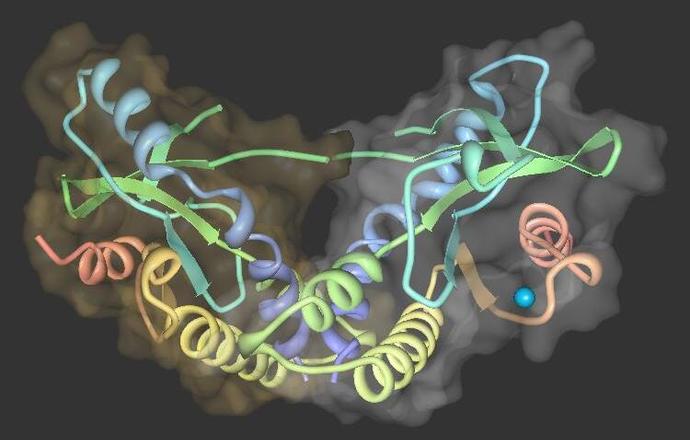

Pochodzący z Cambridge Lectus opracowuje leki do walki z bólem neuropatycznym i zbliżonymi dolegliwościami w oparciu o kanały jonowe za pomocą zastrzeżonej technologii LEPTICS. Środki, które spółka planuje pozyskać zostaną wykorzystane na rozpoczęcie badań przedklinicznych, a następnie wejście w Fazę I badań klinicznych. Dodatkowo Lectus zamierza rozwijać kolejny produkt działający na kanały potasowe.

Rynek bólu neuropatycznego, na którym działa Lectus w 2008 wart był 4,8 miliarda USD. Średnią, roczną stopę jego wzrostu szacuje się na 4,3%. Przewiduje się, że w 2015 roku osiągnie wartość 6,5 miliarda USD.

Do tej pory spółka była wspierana przez europejskie fundusze venture capital, w tym Sofinnova Partners z Francji i dwie japońskie firmy farmaceutyczne, które łącznie zainwestowały w projekt blisko 13.5 mln GBP. W związku z planowanym debiutem na NewConnect obecni udziałowcy podjęli decyzję o zablokowaniu “lock-in” zabraniającym sprzedaży akcji w okresie 12 miesięcy od wejścia na NewConnect i w okresie kolejnych 12 miesięcy pozwalającym przeprowadzać transakcję na akcjach jedynie poprzez brokera Spółki. Największy akcjonariusz spółki, fundusz Sofinnova, jest również gotowy zainwestować do 3 mln zł w nowe akcje spółki po tej samej cenie, po której będą je nabywać inwestorzy z NewConnect.

Doradcą prawnym jest Bird&Bird Maciej Gawroński sp.k. Oferta realizowana będzie przy wsparciu Domu Maklerskiego AmerBrokers SA.

Informacja prasowa

KOMENTARZE