Rosnąca populacja pacjentów, przybywająca liczba badań, postęp w pracach nad nowymi lekami, a także kryzys, który nastąpił w związku z pandemią COVID-19, przyczyniają się do rozwoju branży biotechnologicznej w Polsce. O 44% w porównaniu do 2016 r. wzrosła w 2021 r. wartości inwestycji w B+R w Stanach Zjednoczonych. Co więcej, każdego roku rozwija się pipeline polskich firm z sektora biotechnologii medycznej – wzmacnia się know-how, powstają kolejne firmy, pojawiają się nowe pomysły na projekty, w tym w zakresie rozwoju nowych leków, metod diagnostycznych oraz technologii wspierających ich rozwój, takich jak sztuczna inteligencja czy uczenie maszynowe.

– Biotechnologia to jeden z kluczowych kierunków rozwoju branży LifeScience, który każdego roku skokowo zwiększa swoją wartość. Część polskich projektów weszła już w fazę badań klinicznych, niektóre z nich mają wstępnie udowodnioną skuteczność i bezpieczeństwo w drugiej fazie. Do przeprowadzenia trzeciej fazy badań klinicznych w większości przypadków konieczne jest jednak pozyskanie międzynarodowego partnera. Aby realnie wykorzystać szansę, jaką daje sektor biotechnologii, niezbędne jest zrozumienie, z jakimi wyzwaniami i perspektywami mamy do czynienia. Projekty te mogą pozwolić na potężny skok inwestycyjny. Kluczowa jest konsekwencja, wytrwałość oraz dywersyfikacja portfela inwestycyjnego zarówno pod względem branż, jak i obszarów. Tylko holistyczne i rozważne podejście może zapewnić końcowy sukces – mówi Marta Winiarska, prezes Polskiego Związku Innowacyjnych Firm Biotechnologii Medycznej BioInMed.

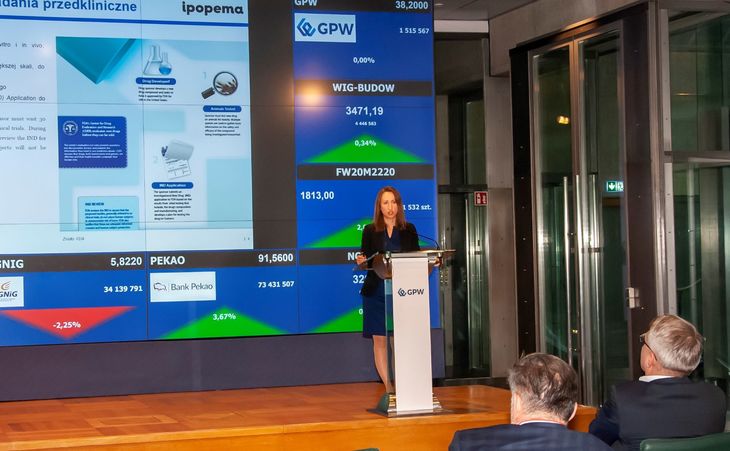

– Spółki biotechnologii medycznej charakteryzują się określoną specyfiką i bez zrozumienia jej bardzo trudno osiągnąć inwestorom dobre wyniki inwestycyjne w tym sektorze. Cieszymy się, że coraz więcej firm z tej branży pojawia się na Giełdzie Papierów Wartościowych. Liczymy, że będzie ich jeszcze więcej. Obecna wartość firm z sektora biotechnologii notowanych na wszystkich rynkach Giełdy Papierów Wartościowych wynosi blisko 5 mld zł. Wierzymy, że warsztaty dotyczące inwestowania w spółki biotechnologii medycznej zwiększą wiedzę inwestorów w tym obszarze i pozwolą zrozumieć szanse i ryzyka inwestycyjne w tym sektorze, co w rezultacie zaowocuje rozwojem tej branży – dodaje Maciej Bombol, dyrektor Działu Rynku Pierwotnego Giełdy Papierów Wartościowych.

– Proces rozwoju leków innowacyjnych jest bardzo złożony i czasochłonny – może trwać 10-15 lat, a prawdopodobieństwo sukcesu uzależnione jest od obszaru terapeutycznego, natomiast wyższy potencjał sprzedażowy leków, np. z obszaru ośrodkowego układu nerwowego czy onkologii, kompensuje relatywnie niższe prawdopodobieństwo sukcesu w tych projektach. Wyceny spółek biotechnologicznych na giełdach bardzo spadły w ostatnim czasie. Doszło wręcz do sytuacji, w której wiele spółek, które wchodzi w skład indeksu NASDAQ Biotechnology, jest wyceniane taniej niż gotówka, którą mają na bilansie. Sentyment do sektora może się poprawić w przypadku lepszej koniunktury na giełdzie lub gdy pojawią się duże transakcje przejęć z premią do kursu giełdowego, co byłoby sygnałem dla rynku, że jest już tanio – akcentuje Beata Szparaga-Waśniewska, Deputy Head of Equity Research w IPOPEMA Securities.

– Historycznie sektor farmaceutyczny radził sobie średnio o 3% wyżej niż rynek. W przypadku spółek biotechnologicznych w ciągu ostatnich 10 lat jest jeszcze lepiej. Przyspieszony rozwój gospodarczy na całym świecie oraz pandemia COVID-19 spowodowały wzrost popytu na innowacyjne leki, szczególnie spersonalizowane. Te czynniki sprawiają, że sektor biotechnologiczny jest coraz bardziej atrakcyjny dla inwestorów, którzy zmniejszają ryzyko inwestycyjne poprzez dywersyfikację portfela. Panuje niestety błędne przekonanie, że małe firmy mają wysoki wskaźnik „śmiertelności”, jednak w tym sektorze miernik ten jest w rzeczywistości niższy niż w przypadku innych transakcji VC. Według raportów firm inwestycyjnych i analitycznych, liczba transakcji w sektorze biofarmaceutycznym, które generują straty, jest o 15% niższa niż ogólne liczby dla całej branży VC, 20% mniej zainwestowanych kwot jest narażonych na transakcje przynoszące straty. Sukces inwestycji w biotechnologię na wczesnych etapach może oznaczać ponad 40% IRR w ciągu 15 lat, co pokrywa koszty wielu nieudanych inwestycji. Należy jednak pamiętać, że prawdopodobieństwo dotarcia do fazy komercjalizacji leku onkologicznego, który jest jednym z najbardziej ryzykownych, przed fazą I wynosi średnio ok. 5% i wzrasta do ok. 8% po udanej fazie I. Dywersyfikacja na poziomie portfela zwiększa znacznie prawdopodobieństwo co najmniej jednego sukcesu – tłumaczy Zofia Szewczuk, dyrektor inwestycyjny Polskiego Funduszu Rozwoju.

– Prognozuje się, że globalne wydatki na leki wzrosną z 1,3 bln dol. w 2020 r. do 1,6 bln dol. w 2024 r. Do głównych stymulantów wzrostu należą: większa dbałość o zdrowie i dostępność leków, pojawianie się nowych terapii czy też starzenie się społeczeństwa i zwiększenie liczby ludzi. Na szczególnym znaczeniu w ostatnich latach zyskują leki biologiczne, terapie genowe i komórkowe, choć ciągle leki małocząsteczkowe stanowią większość przychodów producentów farmaceutycznych. Szacuje się, że w latach 2020-2026 nowe modalności, w tym przeciwciała nowej generacji, terapie komórkowe i genowe, terapie oparte na DNA i RNA, szczepionki bioinżynieryjne, leki modyfikowane genetycznie będą stanowiły 17% sprzedaży leków, 43% będzie wygenerowane przez leki biologiczne, a 40% – leki konwencjonalne. Innowacyjne rozwiązania będą pojawiały nie tylko wśród liderów rynku, o ugruntowanej pozycji. W sektorze onkologicznym dominować będą nowi gracze – zauważa Sylwia Jaśkiewicz, dyrektor zarządzająca w Wydziale Analiz i Rekomendacji Domu Maklerskiego BOŚ.

– W 2021 r. FDA zatwierdziło 50 nowych leków, z czego aż 33 stanowiły leki małocząsteczkowe, a 17 – przeciwciała monoklonalne i inne leki o dużych cząsteczkach. Równolegle rozwijane są również tzw. terapie zaawansowane, np. genowe czy komórkowe. W Polsce w każdej z tych kategorii są obecnie realizowane badania przedkliniczne lub kliniczne. Z tego też względu szczególnie ważne jest wsparcie dla tego sektora ze strony zarówno inwestorów prywatnych, jak i publicznych. To właśnie dzisiaj budujemy przyszłość polskiego biznesu i stwarzamy możliwość, aby dołączyć do elitarnego grona państw, w których opracowywane są nowe leki pozwalające odpowiedzieć na niezaspokojone potrzeby zdrowotne. Do sukcesu potrzebne jest jednak nie tylko odpowiednie know-how i wiedza naukowa, ale również stabilne finansowanie projektów. Ta ryzykowna inwestycja, przy odpowiedniej dywersyfikacji, może przynieść wielokrotne zyski. W czasach lampy naftowej niewielu wierzyło, że pomysł zamknięcia światła w szkle jest możliwy. Chociaż wtedy ta idea wydawała się szaleństwem, dzisiaj nie wyobrażamy sobie życia bez oświetlenia elektrycznego. Ważne, abyśmy wspierali współczesnych innowatorów, tym bardziej że mimo młodego wieku sektora biotechnologii medycznej, już teraz w Polsce mamy przykłady udanych inwestycji – podsumowuje Marta Winiarska.

KOMENTARZE